Hoe liquide is de markt voor groene obligaties?

- 16 januari 2023 (5 min. leestijd)

- Het bestaan van de ‘greenium’ (samentrekking van green premium – groene premie) in de markt voor groene obligaties werpt de vraag op of dit fenomeen ook van invloed is op de liquiditeit in de sector.

- Wij hebben de proef op de som genomen en de kenmerken van groene en conventionele obligaties nauwgezet met elkaar vergeleken op basis van de bid-ask spreads (verschil tussen bied- en laatprijs) en de liquiditeitsscores van Bloomberg.

- Uit de bevindingen blijkt dat er weliswaar een duidelijk verschil bestaat tussen de handelsvolumes in beide segmenten, maar dat het groene-obligatiesegment in de eurozone een equivalente bid-ask spread biedt bij een lagere liquiditeitsscore.

De groene-obligatiesector heeft zich ontwikkeld tot een beleggingsmarkt van meer dan één biljoen US dollar, die naast een groeiend aantal staatsemittenten ook de diversificatie in bedrijfsobligaties sterk heeft zien toenemen.1

We zien een volwassen sector ontstaan, met fijnmazigheid en diepte, maar dit sluit eigenaardigheden niet uit. De meest in het oog springende is misschien wel de zogenaamde ‘greenium’, de aanname dat de bovenmatige vraag mogelijk tot een lager rendement leidt.

Wij hebben dit thema al eerder onder de loep genomen en vastgesteld dat de greenium in feite een ongelijkmatig en mogelijk exploiteerbaar fenomeen is voor actieve beleggers. Het werpt echter ook een andere vraag op: Betekenen die potentiële onevenwichtigheden in aanbod en vraag ook dat er liquiditeitsproblemen spelen bij groene obligaties vergeleken met de markt voor conventionele obligaties?

Bij analyse van de liquiditeitsprofielen van beide markten bleek een vergelijkbaar verschil tussen de hoogste prijs die een belegger bereid is te betalen, en de laagste prijs die een verkoper bereid is te accepteren (de bid-ask spread), bij iets lagere volumes in de groene-obligatiemarkt.2 Maar daarmee is nog niet alles gezegd.

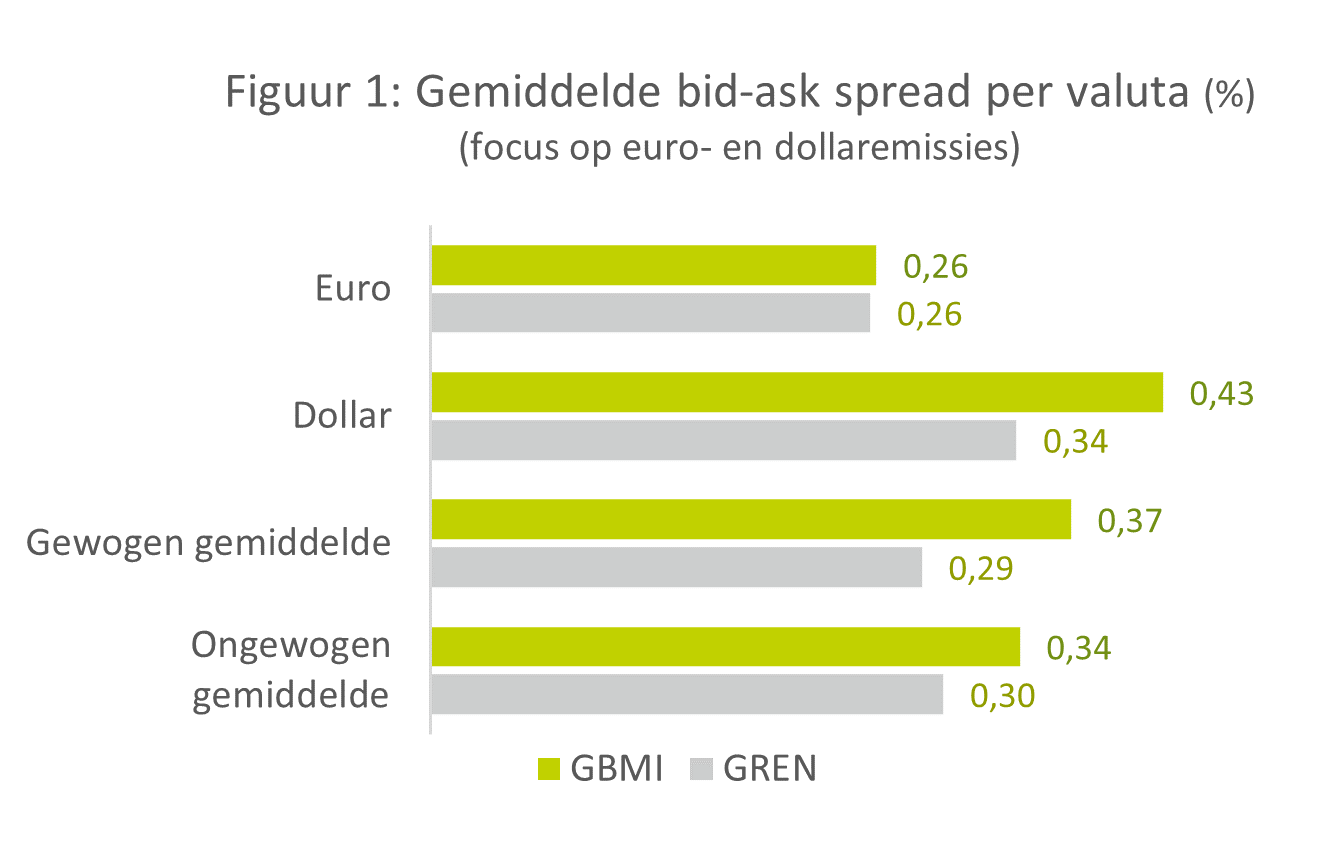

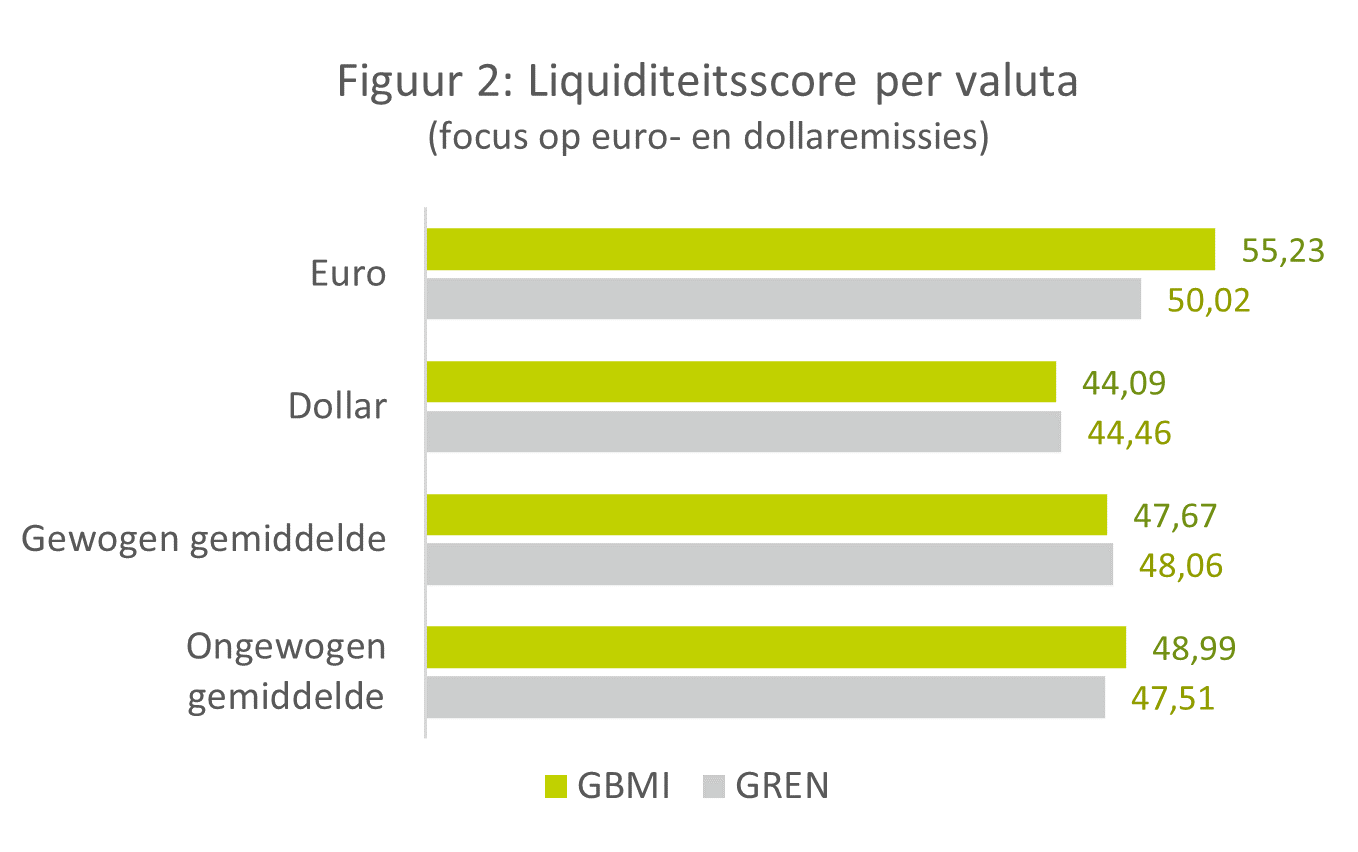

Ter vergelijking van de liquiditeit in het groene en het conventionele universum hebben wij gefocust op twee dimensies: de gemiddelde bid-ask spread van elk effect en de liquiditeitsscore van Bloomberg. De Bloomberg Liquidity Assessment, die van 1 (laag) tot 100 (hoog) gaat en wordt afgekort tot LQA, tracht de liquiditeit van effecten te kwantificeren en vergelijken op basis van de respectieve transactiekosten bij een vergelijkbare volumebandbreedte.3 We gaan in op beide dimensies en splitsen die uit naar valuta en sector, vanuit zowel een gewogen als ongewogen perspectief zodat we eventuele verschillen in segmentblootstelling kunnen gladstrijken.

Vergelijking universums

Bij de analyse van de segmenten zijn wij uitgegaan van de ICE BofA Green Bond Index (GREN) en de ICE BofA Global Broad Market Index (GBMI), met de focus op de euro en de US dollar als de sterkst vertegenwoordigde munten in het groene-obligatie-universum. Verder hebben wij gesecuritiseerde schuld uitgesloten, die in het groene-obligatie-universum eerder zeldzaam is, en marktwegingen genegeerd.

We zien dan dat de gewogen gemiddelde bid-ask spread van groene obligaties kleiner lijkt dan die van conventionele obligaties (Figuur 1). We zien hetzelfde bij herbalancering van de euro en dollar in beide universums (ongewogen gemiddelde van 0,30% tegen 0,34%). De liquiditeitsscore (Figuur 2), die rekening houdt met handelsvolumes, biedt echter een waardevol inzicht, omdat die gelijkaardig lijkt voor zowel groene als conventionele obligaties (gewogen en ongewogen gemiddelde van ongeveer 48). Je zou dan kunnen aannemen dat dit betekent dat groene obligaties weliswaar geen extra transactiekosten met zich meebrengen, maar wel blijk geven van lagere transactievolumes dan conventionele obligaties.4

Het is interessant om te zien dat het eurosegment, dat meer fijnmazigheid biedt, ons een iets ander verhaal vertelt met een vergelijkbare bid-ask spread en een lagere liquiditeitsscore.

Het groene-obligatie-universum wordt gedomineerd door in euro luidende schuld, veelal bedrijfsobligaties en quasi-staatsobligaties, terwijl het conventionele universum wordt gedomineerd door dollaremissies, meestal van staten. Daarom denken wij dat een correctie van dit verschil tussen beide universums een betrouwbaardere aanpak oplevert met het oog op een accuratere vergelijkingsbasis.

Correctie voor sectorverschillen

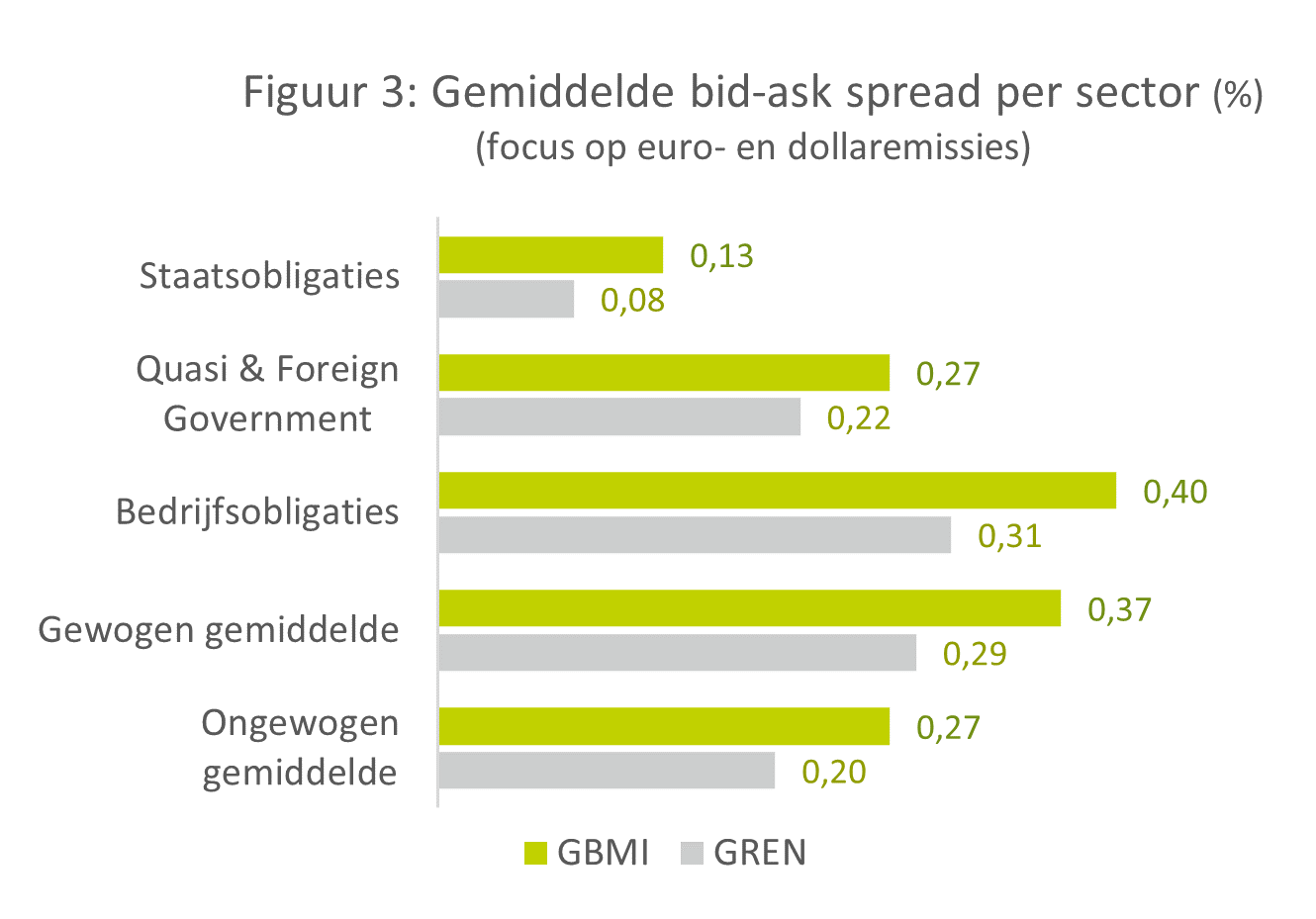

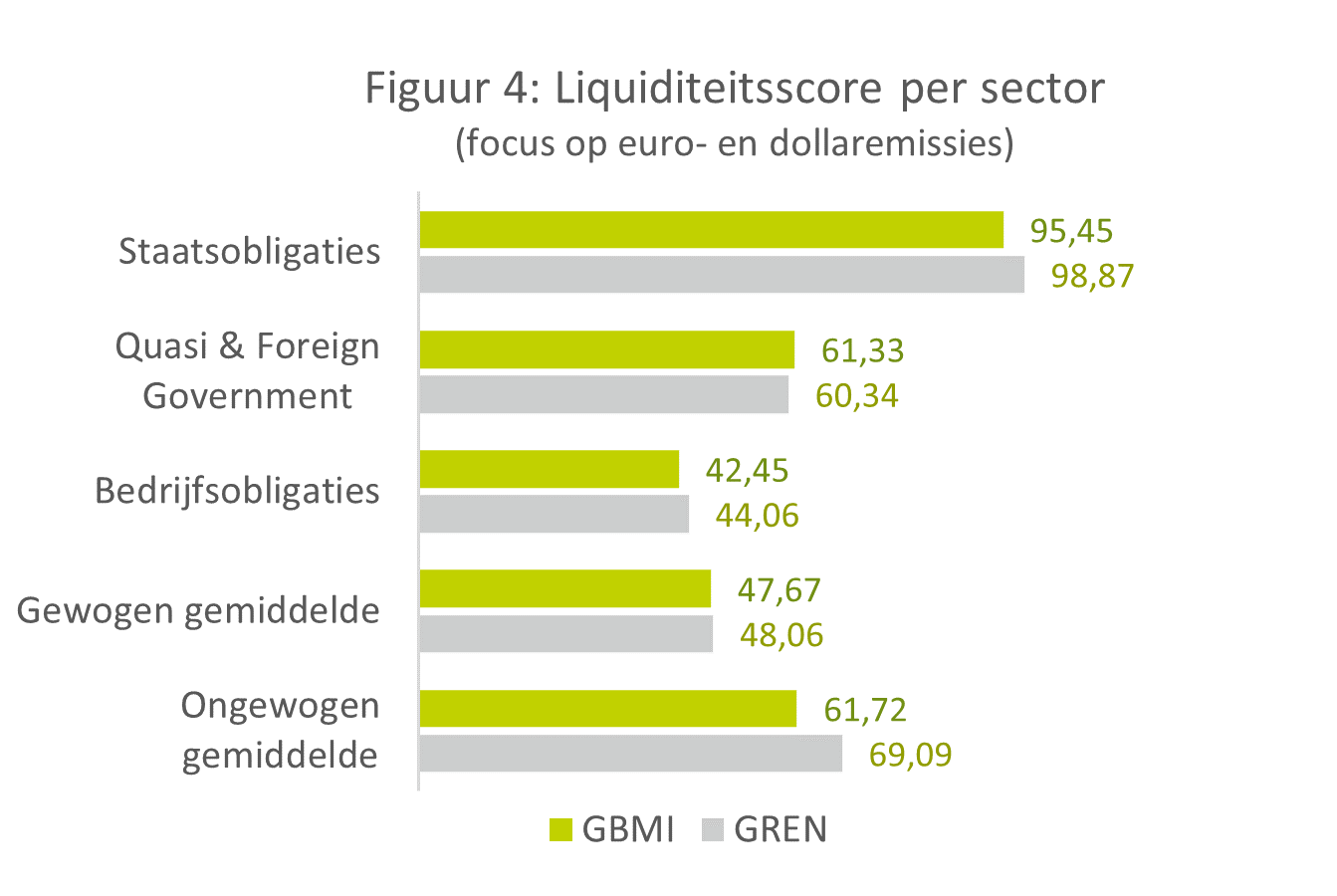

Kijken we naar de uitsplitsing naar sector in beide universums (Figuur 3 en 4), dan is het geen verrassing dat het staatsobligatiesegment het meest liquide segment is met bovendien de kleinste bid-ask spreads. Het is niettemin interessant om vast te stellen dat groene obligaties in elk segment een kleinere bid-ask spread laten zien bij vergelijkbare of hogere liquiditeitsscores dan conventionele obligaties. Een correctie voor sectorverschillen in beide universums levert dus een nog gunstiger beeld op van het groene-obligatie-universum met een lagere bid-ask spread en een hogere liquiditeitsscore (ongewogen gemiddelde van 69,1 tegen 61,7).

Ondanks de groei van het groene-obligatie-universum in het recente verleden en de nieuwe emittenten die elk jaar de markt betreden (ongeveer 100 in 2022), verschilt het aantal actieve emittenten nog altijd aanzienlijk ten opzichte van het conventionele universum. Naar onze mening is dan de focus op enkel emittenten die al ten minste één groene obligatie hebben uitgegeven, de zuiverste manier om groene en conventionele obligaties correct met elkaar te vergelijken.

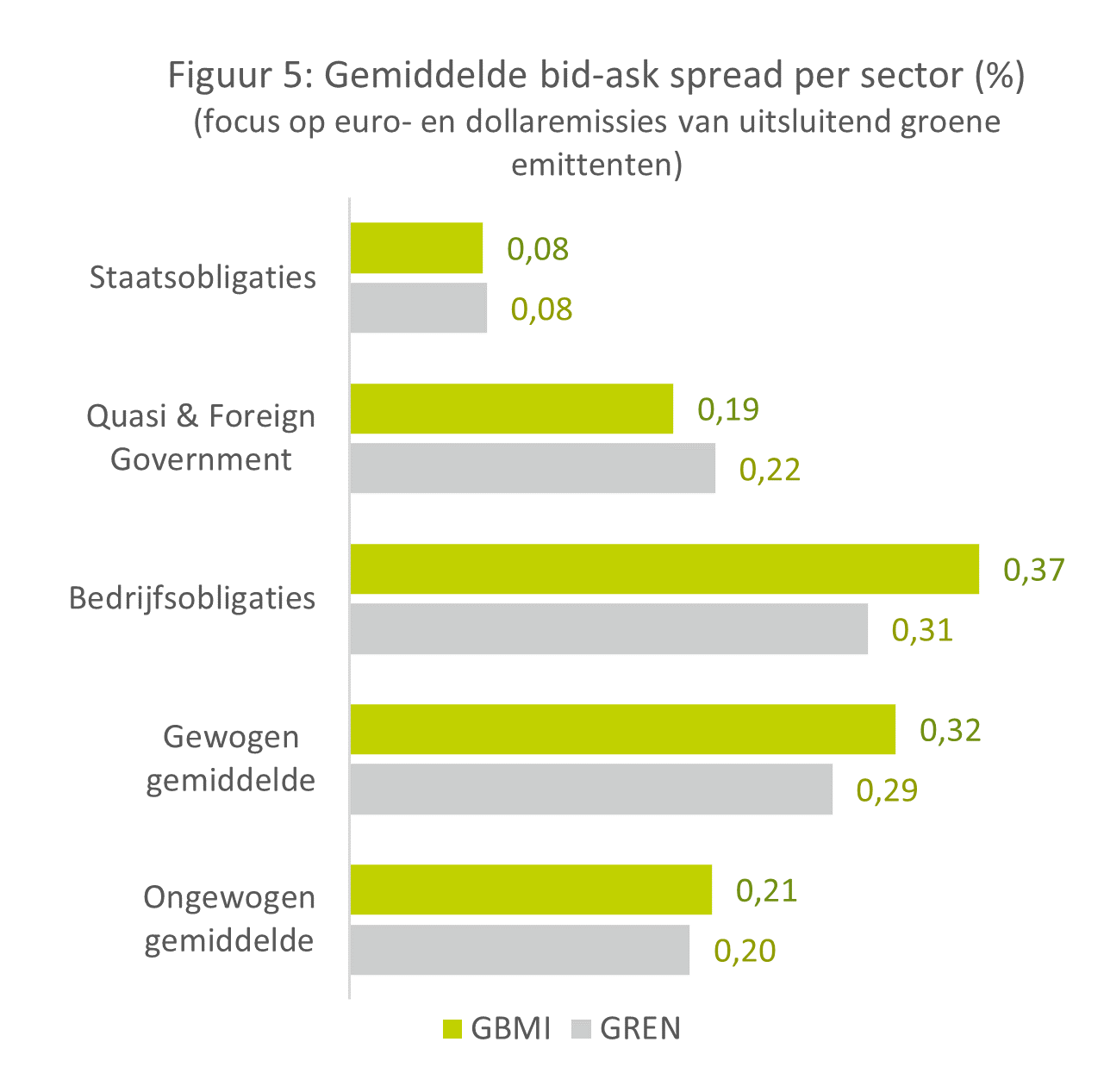

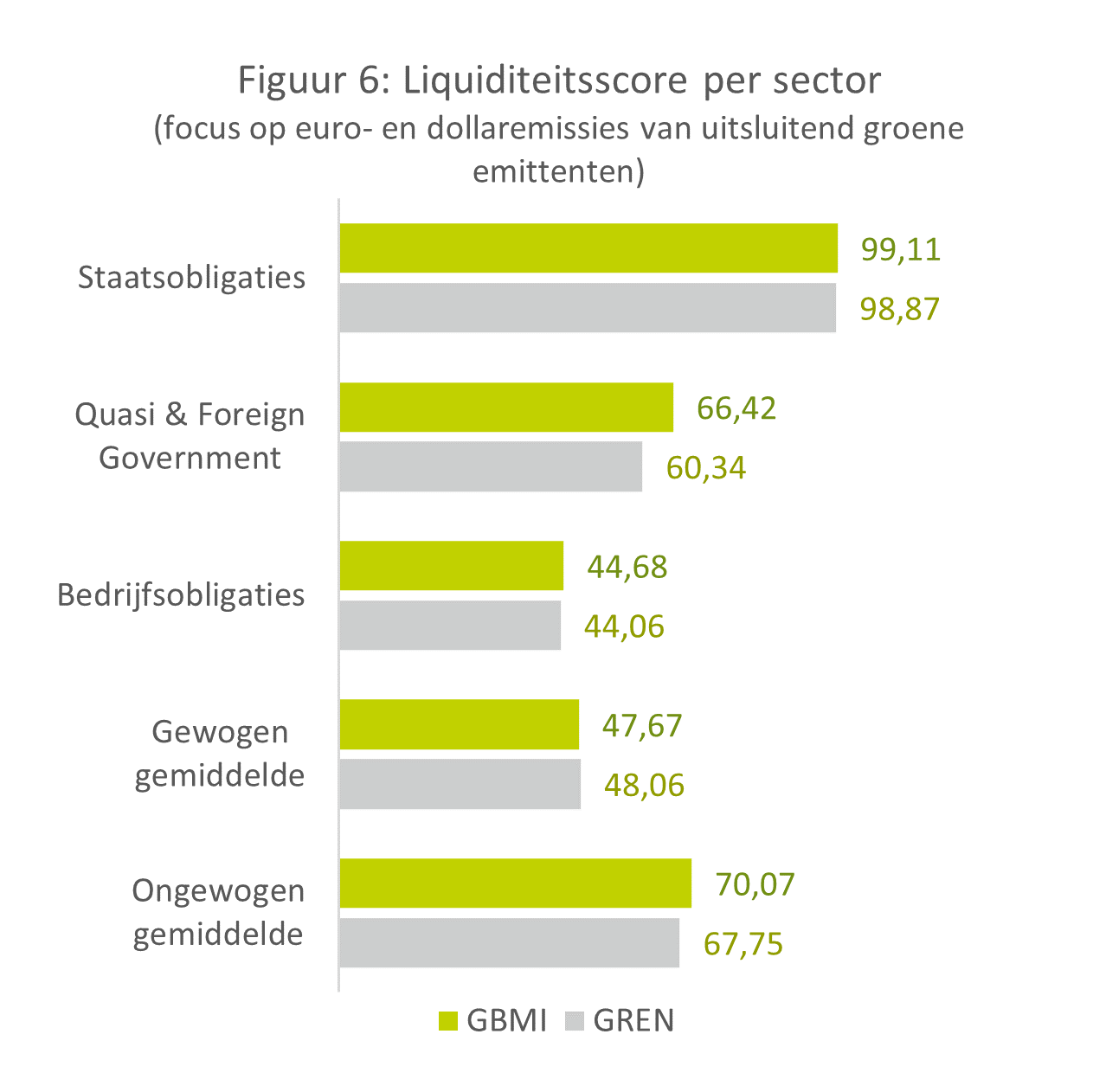

Dit extra filter pakt met name gunstig uit voor het universum van de conventionele obligaties. De gemiddelde bid-ask spread neemt immers aanzienlijk af (Figuur 5, ongewogen gemiddelde bid-ask spread van 0,20 tegen 0,21) en beweegt zich in de richting van de gemiddelde bid-ask spread van groene obligaties. In relatieve zin lijkt dit in overeenstemming met het feit dat we nu naar dezelfde emittenten in beide universums kijken en wegingsverschillen negeren. Daarnaast krijgt de liquiditeitsscore een boost tot boven die van het groene-obligatie-universum. Dit is in overeenstemming met het feit dat de uitstaande conventionele schuld de uitstaande groene schuld overtreft.

Liquiditeit groene obligaties is geen probleem

Dit uiteindelijke plaatje voert ons terug naar onze aanvankelijke observatie van het in euro luidende groene-obligatiesegment, dat een equivalente bid-ask spread bij een lagere liquiditeitsscore liet zien. Bovendien kunnen we diverse conclusies trekken.

Ten eerste zijn in euro luidende emissies een zeer nauwkeurige maatstaf voor het universum en ze kunnen bovendien een goede impressie geven van wat potentieel kan worden verwacht in termen van marktdynamiek en liquiditeit bij andere valuta’s nu de groene-obligatiesector gestaag groeit. Ten tweede zijn emittenten van groene obligaties dikwijls meer liquide dan emittenten van niet-groene obligaties.

Tot slot zijn er op emissieniveau geen extra transactiekosten gemoeid met de handel in groene obligaties vergeleken met conventionele obligaties, ofschoon de dagelijkse handelsvolumes lager blijven. De sterke activiteit in de primaire markt – in 2022 dicht bij $400mld voor het tweede jaar op rij ondanks een zeer uitdagend jaar – doet ons vermoeden dat deze kwestie van lagere handelsvolumes wel eens snel tot het verleden zou kunnen behoren.5

- QnJvbm5lbjogQVhBIElNLCBCbG9vbWJlcmc=

- QmlkLWFzayBzcHJlYWRzIHdvcmRlbiBiZW51dCBhbHMgZWVuIGxpcXVpZGl0ZWl0c21hYXRzdGFmLiBaZSBnZXZlbiBoZXQgdmVyc2NoaWwgYWFuIHR1c3NlbiBkZSBwcmlqcyBkaWUgZWVuIGJlbGVnZ2VyIGJlcmVpZCBpcyB0ZSBiZXRhbGVuLCBlbiBkZSBwcmlqcyBkaWUgZWVuIHZlcmtvcGVyIGJlcmVpZCBpcyB0ZSBhY2NlcHRlcmVuIHZvb3IgZWVuIGVmZmVjdC4gQWxnZW1lZW4gd29yZHQgYWFuZ2Vub21lbiBkYXQgaG9lIGtsZWluZXIgZGF0IHZlcnNjaGlsIGlzIGhvZSBncm90ZXIgZGUgd2FhcnNjaGlqbmxpamtoZWlkIHZhbiBlZW4gbWVlciBsaXF1aWRlIG1hcmt0IGlzLg==

- Qmxvb21iZXJnIExpcXVpZGl0eSBBc3Nlc3NtZW50OiBCbG9vbWJlcmcgUHJvZmVzc2lvbmFsIFNlcnZpY2VzLCBub3ZlbWJlciAyMDIy

- UmVzdWx0YXRlbiB1aXQgaGV0IHZlcmxlZGVuIHppam4gZ2VlbiBiZXRyb3V3YmFyZSBpbmRpY2F0b3Igdm9vciB0b2Vrb21zdGlnZSByZXN1bHRhdGVuLiBEZSB3YWFyZGUgdmFuIGJlbGVnZ2luZ2VuIGthbiBkYWxlbiBvZiBzdGlqZ2VuIGVuIG1vZ2VsaWprIGtyaWpndCB1IGhldCB2b2xsZWRpZ2UgYmVsZWdkZSBrYXBpdGFhbCBuaWV0IHRlcnVnLg==

- IEJyb25uZW46IEFYQSBJTSwgQmxvb21iZXJnICh1bHRpbW8gMjAyMik=

Risicowaarschuwing

De waarde van beleggingen en de inkomsten die zij genereren, kunnen zowel dalen als stijgen en het is mogelijk dat beleggers het oorspronkelijk belegde bedrag niet terugkrijgen.